Le plan d’épargne retraite (PER) a pris son véritable envol l’an dernier. Un succès amené à se poursuivre étant donné les perspectives financières de la retraite par répartition.

Que l’on soit entrepreneur ou salarié, anticiper le financement de sa retraite devient une priorité pour bon nombre de Français. Ainsi, le plan d’épargne retraite (PER) a été lancé en 2019 pour répondre à cette préoccupation.

Le PER est un produit d'épargne à long terme. Il permet aux particuliers de placer de l’épargne sur des produits financiers, dans l’optique de disposer d’un revenu supplémentaire lors du départ à la retraite. Ce dispositif vient compléter au mieux sa future pension de retraite du régime général et/ou de sa retraite complémentaire.

Preuve d’un intérêt croissant de la part des Français, le PER a passé plusieurs seuils significatifs en 2023, avec 10 millions de titulaires et plus de 102,8 milliards d’euros d’encours. Ainsi, les actifs sous gestion des PER en France sont passés de 80 milliards d’euros fin 2022 à plus de 100 milliards en fin d’année dernière.

Le développement des PER devrait continuer à s’accélérer ces prochaines années, porté par l’inquiétude des Français face à l'avenir du système de retraite. Dans un article publié par lafinancepourtous, 66 % des actifs estiment que les retraités ne disposent pas de ressources suffisantes pour vivre correctement et anticipent que leurs pensions ne leur permettront pas de vivre correctement à la retraite. Cette crainte est amplement partagée par toutes les catégories de ménages. Preuve en est que plus d'un Français sur deux déclarent épargner en vue de la retraite.

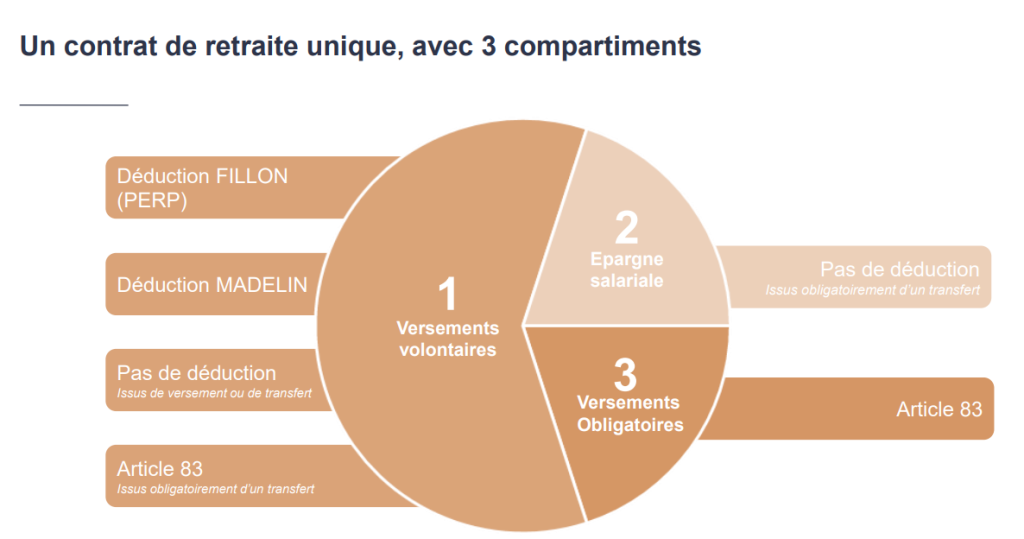

Trois compartiments pour un seul contrat

La réforme de 2019 a permis d’unifier les différents produits d’épargne retraite existants auparavant. Ainsi, le PERIN (PER Individuel), héritier du PERP, du contrat Madelin et de la Préfon, est disponible pour tous les épargnants, salariés comme non-salariés. La souscription comme les versements, facultatifs et individuels, permettent la constitution d’un complément de retraite par capitalisation. Fin 2023, le PERIN totalisait 60 milliards d’euros sous gestion et 3,69 millions de détenteurs.

D’autre part, le PER collectif ou PERECO. Il est souscrit par l’ensemble des salariés mais les versements restent facultatifs. Les montants placés peuvent provenir de l’épargne salariale, de versements volontaires et/ou de versements obligatoires de l’employeur et du salarié par transfert. Les encours sous gestion des PER collectifs s’élevaient à 23,4 milliards d’euros en 2023.

Enfin, le compartiment du PER obligatoire ou PERO, remplace les produits comme les contrats article 83. Il peut être destiné soit à tous les salariés, soit à certaines catégories de salariés identifiables, comme par exemple, les cadres supérieurs. Plusieurs types de versements peuvent être effectués sur ce produit d’épargne retraite, de la part du salarié comme de l’entreprise. Ce segment totalisait 19,5 milliards d’euros d’encours sous gestion fin 2023.

Pour résumer, il existe désormais un produit unique, le PER, qui offre trois compartiments en fonction des différentes sources de versements, exception faite du PERO qui est rattaché à l'entreprise elle-même. Il est donc possible de transférer plus facilement son PER d’une entreprise à une autre afin d’accompagner la carrière du salarié.

Un produit d’épargne retraite attractif à différents titres

La refonte de ces produits en 2019 avait pour objectif d’uniformiser leurs fonctionnements, différents les uns des autres et complexes à appréhender. Le PER offre désormais une homogénéité de ses avantages. Ainsi, il est possible de transférer plus facilement son PER afin d’accompagner la carrière de l’adhérent. Par ailleurs, le PER nouvelle formule permet désormais de choisir lors de la retraite, de recevoir son épargne soit sous forme de capital en une seule ou plusieurs fois, soit de manière viagère sous forme de rente.

De même, les offres ont aussi été simplifiées puisque tous les produits individuels et collectifs ont été remplacés par un produit unique.

D'autre part, les sommes placées dans le plan d'épargne retraite seront disponibles à partir de l’âge légal de départ à la retraite ou de la liquidation des droits à la retraite en cas de départ anticipé. Toutefois, dans certaines situations exceptionnelles, le déblocage anticipé des sommes épargnées est envisageable. Ainsi, il est possible de faire jouer cette possibilité dans le cas d’invalidité (2e et 3e catégorie) de l’adhérent, d’enfants ou conjoint et partenaires de PACS ; la cessation d’activité non salariée pour cause de liquidation judiciaire ; le décès du conjoint ; le surendettement ; la fin des droits au chômage ; acquisition de la résidence principale.

Enfin, l’avantage fiscal du PER est présent à l’entrée, les versements volontaires étant déduits de l’assiette de l’impôt sur le revenu, dans la limite de plafonds existants et pour chacun des membres du foyer fiscal. Le plafond est fixé en fonction du plafond annuel de la Sécurité sociale, soit 46 368 euros pour l’année 2024.

De même, des avantages fiscaux existent à la sortie. Si, lors de la constitution du capital, le particulier a choisi de déduire le montant de ses versements de ses impôts, la sortie de l'épargne sera soumise à l'impôt sur le revenu et les plus-values seront taxées au prélèvement forfaitaire unique de 30 %. La rente, quant à elle, est imposable à l'impôt sur le revenu, selon le régime applicable aux pensions de retraite, mais un abattement de 10 % s’applique sur le montant de la rente.

Finalement, les résultats des prochaines années permettront d’apprécier la dynamique de croissance des produits d’épargne retraite. Ce dernier se place en effet, parmi les produits les plus attractifs, après l'assurance-vie et les livrets, pour préparer sa retraite, devançant ainsi l'immobilier.